出張手当(日当)のまとめページはこちら

産労総合研究所の「2019年度 国内・海外出張旅費に関する調査」によると、91.4%の企業が日当(出張手当)を支給しています。

日当をはじめとする出張手当には、節税効果や経費処理の効率化のメリットがあると言われますが、会計上の処理についてお困りの方もいらっしゃると思います。

そこで、この記事では、出張手当の勘定科目や仕訳方法について解説します。

もくじ

出張手当とは、会社の役員や従業員が出張のために負担した食事代や諸経費などの費用を補てんするために、会社から支給する金品のことで、「出張手当」、「出張日当」、「旅費日当」などと呼ばれます。出張において日当を活用することで、税制のメリットや事務処理の簡略化が期待できます。

出張時の日当の概要やメリットについて知りたい方はこちらをご覧ください。

意外と知らない?企業の多くが支給している出張の日当の活用メリットと相場を解説

出張手当は、企業の職務を遂行することを目的に支給される金品に該当し、交通費や宿泊費と同様に、その旅行に必要なものとして扱われることから、所属税法9条1項4号に基づき、「非課税」とされています。

なお、会社が従業員に支給する手当には、残業手当や住宅手当などがありますが、これらは原則として給与所得になるため、所得税・住民税が課税されます。

以上のことから、日当は非課税であり、源泉徴収の対象外として扱われます。また、消費税計算の際、出張手当にかかる消費税分を安くすることが可能なため、法人税や消費税などの節税につながります。出張手当と残業手当・住宅手当の課税取扱いの違いは下記の図の通りとなります。

参考:No.6459 出張旅費、宿泊費、日当、通勤手当などの取扱い(国税庁)

前述の通り、出張手当は原則として非課税です。しかし、国税庁が記載する一定の条件を満たしていないと場合によっては課税対象になる可能性があります。具体的には次の2つの条件を覚えておきましょう。

例えば、出張先での業務が終了した後に、観光地を巡った場合などに発生した経費が該当します。それらの費用は業務とは関係が認められません。そのため、出張手当の範囲に含まれず。課税となる可能性があります。

繰り返しになりますが、出張手当は出張業務に関する経費が対象になります。例えば、自分自身へのご褒美も兼ね、高級レストランで現地の名物を食べるといったケースは出張業務とは切り離す必要があります。そして、それらの費用をカバーできるほどの支給額を設定している場合は課税扱いになる場合があります。詳細については、国税庁の非課税とされる旅費の範囲をご覧ください。

(1) その支給額が、その支給をする使用者等の役員及び使用人の全てを通じて適正なバランスが保たれている基準によって計算されたものであるかどうか。

(2) その支給額が、その支給をする使用者等と同業種、同規模の他の使用者等が一般的に支給している金額に照らして相当と認められるものであるかどうか。

領収書と引き換えに実費精算を行う交通費とは異なり、出張手当は、渡切精算(役員や従業員に対して業務のために使う目的で金銭を支出したにもかかわらず、その使途や使用金額について精算を要しないもの)として支給されます。そのため、出張手当の対象範囲は慎重に設定する必要があります。

一般的には、出張手当は、出張旅費規程において、「出張中の食費や少額の諸雑費の支払いに充てるための費用」などと定義されています。

そのため、出張手当として定義される費用は、出張経費として別途計上できないので注意が必要です。例えば、出張中の昼食代を誤って経費申請すると二重計上になってしまいます。出張者には出張手当の定義をしっかりと伝えておきましょう。

ここで、出張時に発生する代表的な支出について、精算方法と仕訳方法を紹介します。

出張手当(日当)の勘定科目は、「旅費交通費」として処理するのが一般的です。日当は給与ではないため、「給与手当」の勘定科目を使用しないように注意しましょう。旅費交通費とは、新幹線などの移動費用やホテル代などを処理するために使用されます。なお、お土産代や会食費用は、出張手当に含まれることはなく、「交際費」として実費精算するのが一般的です。

それでは実際の仕訳例を紹介しましょう。自社の宿泊出張における日当が8,000であり、2泊3日の出張の場合は、以下の通り処理します。

札幌に2泊3日で出張した従業員に16,000円の日当を振り込みで支給した

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 旅費交通費 | 16,000円 | 普通預金 | 16,000円 |

日当は、出張終了後、出張手当として定額支給されます。

利用した移動手段や宿泊施設など、その他費用については、原則、実費精算となります。そのため、領収書は必ず取得しておきましょう。ただし、宿泊施設等に関して出張手当に含めている場合は、定額支給となるため領収書は不要です。また、出張者自身の出張先での昼食代や、急遽、営業資料を印刷した場合の印刷費は、出張手当に含まれることになるため、個別の経費申請は行うことができません。

| 経費の内容 | 精算方法 | 勘定科目 |

|---|---|---|

| 新幹線の交通費用 | 実費精算 | 旅費交通費 |

| ホテルの宿泊費用 | 実費精算or宿泊(出張)手当 | 旅費交通費 |

| 訪問先へのお土産 | 実費精算 | 交際費 |

| 取引先との会食 | 実費精算 | 交際費 |

| 出張者の昼食 | 出張手当 | 旅費交通費 |

| 現地でのコピー代 | 出張手当 | 旅費交通費 |

出張手当に何を含めるかによって、経費申請の対象も変わるため、出張旅費規程にて明確に定義し、出張者に浸透させるよう心がけましょう。

ここまで日当の税金の取り扱いや仕訳方法について整理してきました。それらをまとめると以下の通りです。経理部門の皆様の参考になれば幸いです。

| ・日当は非課税。 ・日当は給与ではない。 ・日当の勘定科目は旅費交通費。 ・日当を支給する場合、出張旅費規程の作成が必要。 ・日当の対象範囲によって、個人の立替負担が変わる。 |

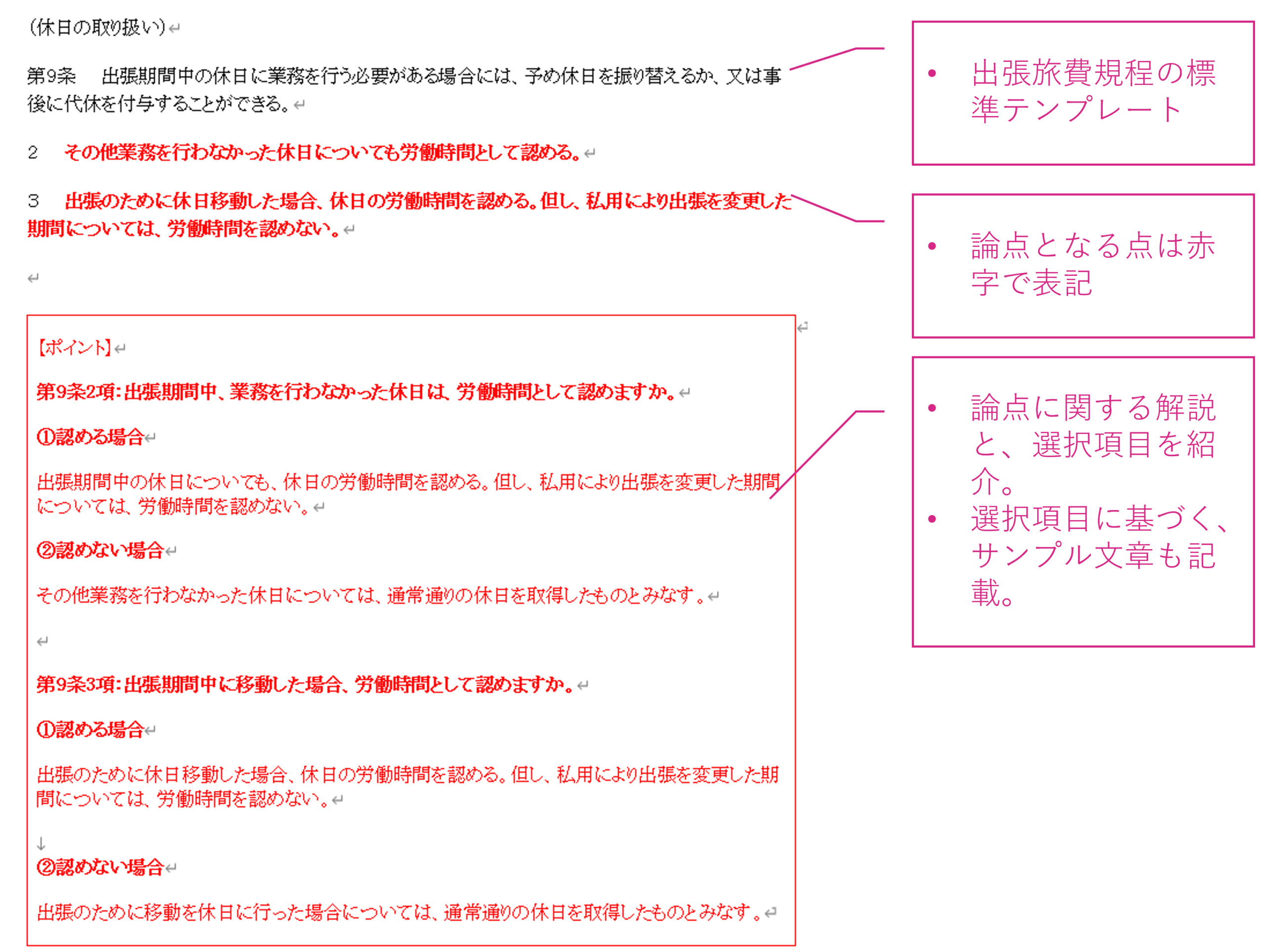

出張手配・管理にお困りの企業様向け:規程作成のポイント解説も付いた出張旅費規程作成キットを無料配布中です。

■出張旅費規程作成キットのダウンロード

サンプルフォーマットを自社の状況に合わせて修正することで御社ならではの出張旅費規程の作成が可能です。